Histórico da Página

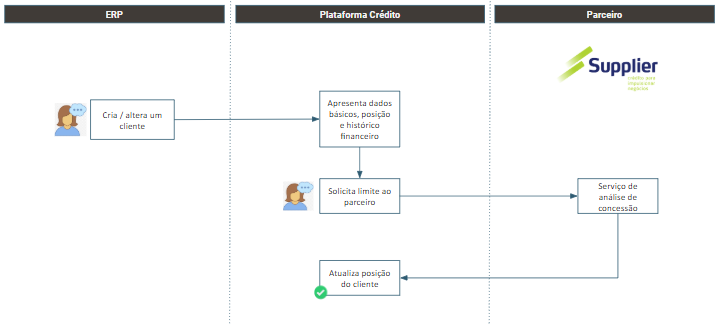

A plataforma de gestão de risco de crédito oferece maior controle dos custos contribuindo para a eficiência da empresa e seu capital utilizável, através da agilidade e equilíbrio na tomada de decisão da concessão de crédito. Integrado ao ERP oferece insumos para análise e manutenção do perfil de crédito de cliente. Realiza a intermediação da concessão de crédito através de parceiros externos (crédito off balance - linha de crédito Mais Negócios).

Público Alvo: Área de crédito, faturamento e financeiro dos clientes TOTVS.

Benefícios:

- Visão de Cadastro e Posição de Crédito

- Integração e sincronização de dados com ERP

- Enquadramento de Perfil de Crédito

- Controle de Capital Através de Linhas de Crédito

- Visão da Capacidade do Cliente com Base no Histórico do ERP

- Intermediação de Crédito com Parceiros (Mais Negócios)

- Gestão de Eventos de Pós-Venda

- Gestão de Limites através do Motor de Crédito

Visão do produto:

Modo de uso:

Funcionalidades:

Análise Cadastral, Histórico Financeiro e Concessão / Alteração / Reanálise de Crédito

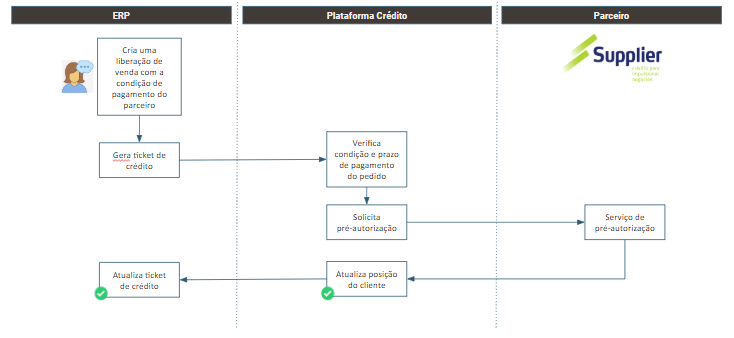

Pré-Autorizaçãode Pedidos de Crédito

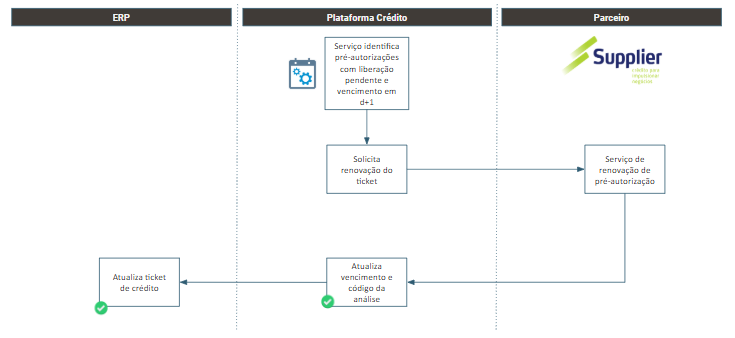

Renovação de Pedidos de Crédito

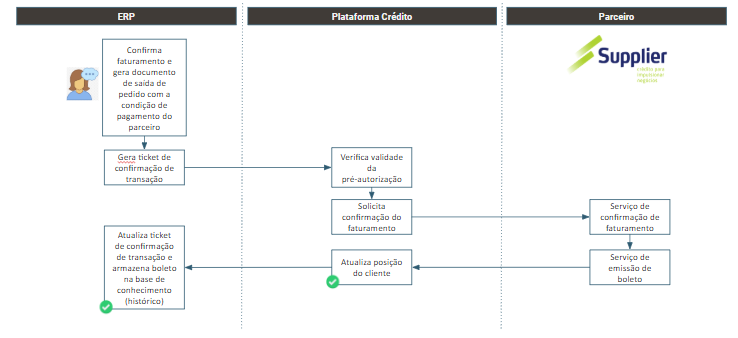

Confirmação de Faturamento

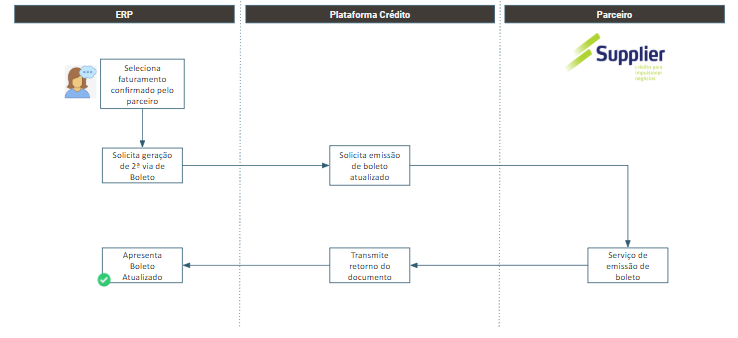

Geração de Boleto (2ª via)

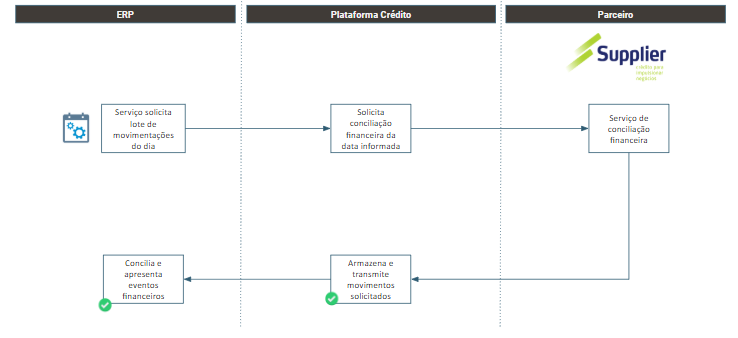

Conciliação de Crédito

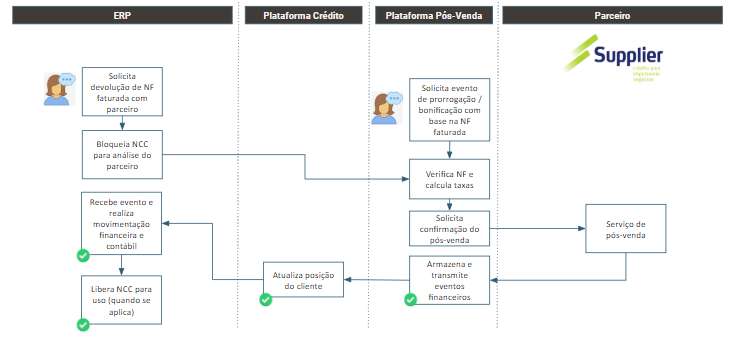

Pós-Venda (Devolução / Bonificação / Prorrogação)

Movimentações no Protheus:

Devolução |

Bloqueio de NCC para análise do parceiro |

Gera título a pagar contra Supplier (Despesa ao portador) com valor da taxa de devolução (quando se aplica) |

Gera título a pagar contra Supplier com valor aceito da devolução |

Libera NCC para uso no ERP (quando há saldo não aceito pelo parceiro) |

Bonificação |

Gera título a pagar contra Supplier (Despesa ao portador) com valor da taxa de bonificação (quando se aplica) |

Prorrogação |

Gera título a pagar contra Supplier (Despesa ao portador) com valor da taxa de prorrogação (quando se aplica) |

Manutenção de Linhas de Crédito

Configuração de condições da linha:

- Vigência

- Valor Máximo Disponível

- Número Máximo de parcelas

- Prazo Máximo de pagamento

- Validade da pré-autorização

Concessão de linha á perfis de clientes específicos

Enquadramento de Perfil de Crédito - Crédito Interno

O enquadramento é realizado cm base na classificação de Grau de Risco e Classe de Crédito.

Grau de Risco

A avaliação pelo grau de risco permite definir uma tolerância máxima de dias de atraso para aprovação de uma solicitação de crédito ao cliente.

Para o Grau A é possível selecionar a opção "Sem restrição". Isso significa que esta informação não será avaliada e deverá ser utilizada somente quando o perfil for identificado como "Sem risco para venda".

Para o Grau E é possível selecionar a opção "Sempre Bloquear". Isso significa que qualquer solicitação de crédito realizada por este cliente (exceto crédito de parceiros) será bloqueada, sendo necessária uma análise manual para decisão da liberação do crédito.

Por exemplo, considerando que no cadastro de um cliente o campo Grau de Risco está definido como B, o campo tolerância de atraso do Grau B está parametrizado como 15 dias, ao solicitar um crédito ao cliente com Média de atraso igual a 17 dias, este é bloqueado, pois seu atraso é superior á tolerância máxima definida para este cliente nesta classe.

Já no caso de um cliente definido como Grau B, com o campo tolerância de atraso do Grau B parametrizado como 15 dias e uma solicitação de crédito ao cliente com Média de atraso igual a 13 dias, não é bloqueado por este critério, pois seu atraso é inferior a tolerância máxima definida para este cliente.

Classe de Crédito

A avaliação pela classe de crédito permite definir um limite máximo por solicitação de crédito do cliente.

Por exemplo, considerando que no cadastro de um cliente o campo Classe está definido como A, o campo Limite de Crédito da classe A está parametrizado como R$ 10.000,00, ao solicitar um crédito com valor de R$ 5.000,00, este não é bloqueado por este critério, pois seu valor é inferior ao limite máximo definido para este cliente.

Já no caso de um cliente definido como Classe B, com o valor de limite máximo de R$ 5.000,00 e uma solicitação de crédito com valor de R$ 6.000,00 este é bloqueado, pois seu valor é superior ao limite máximo definido para este cliente.

Análise de Solicitações Bloqueadas (Motor de Crédito) - Crédito Interno

Apresentação de solicitações que não atendem às regras do motor de crédito para tomada de decisão para Aprovação ou Recusa da liberação do Crédito.

Regras do motor de crédito:

Descrição | Passível de análise |

Linha de crédito sem saldo suficiente | Sim |

Saldo do cliente insuficiente na linha | Sim |

Cliente fora do enquadramento da linha | Sim |

Cliente com análise de crédito vencida | Sim |

Valor da transação maior que o limite da classe de crédito | Sim |

Cliente com atraso de pagamento acima da tolerância | Sim |

Cliente bloqueado por alto risco | Sim |

Cliente com dados inconsistentes | Sim |

Condição de pagamento informada incompatível com a linha | Sim |

Linha de crédito fora da vigência | Sim |

Linha de crédito não encontrada | Não – Reprovação automática de crédito |

Cliente em atraso no parceiro em prazo superior ao acordado | Não – Reprovação automática de crédito |

Cliente não habilitado na linha de crédito | Não – Reprovação automática de crédito |

Crédito recusado pelo parceiro | Não – Reprovação automática de crédito |

Parceiro não habilitado | Não – Reprovação automática de crédito |

Histórico de Movimentações (Extrato)

Extrato detalhado da movimentação do cliente (Concessão, Pré-autorização, Faturamento e Pós-Venda).

Pré-requisitos:

- Versão da Lib: 20200504

- Data da Lib: 20200504 ou Versão da lib: 20200214 e Pacote Techfin versão 1.2.2 (https://suporte.totvs.com/portal/p/10098/download?e=969261)

- Client ID e Client Secret liberado pela plataforma de adesão ao Mais Negócios

- Aplicação de patch LIB TECHFIN versão 1.2.2;

- Configuração dos JOBs de integração (2 Jobs);

- Configuração dos parâmetros de integração;

- Aplicar último pacote da Expedição contínua do Financeiro + pacote específico do Mais Negócios;

- Pedido e liberação de pedido exclusivos por filial;

- Contabilização Off Line.

Release 12.1.25 - Protheus

- Binário a partir da versão 17.3.0.17

- DbAccess a partir da versão 19.2.1.0

- Aplicação do pacote do financeiro de expedição contínua a partir de março/2020 (recomendado 20-08-24_ATUALIZACAO_12.1.25_FIN_EXPEDICAO_CONTINUA)

Release 12.1.27 - Protheus

- Binário a partir da versão 19.3.0.2

- DbAccess a partir da versão 19.2.1.0

Configuração de Uso:

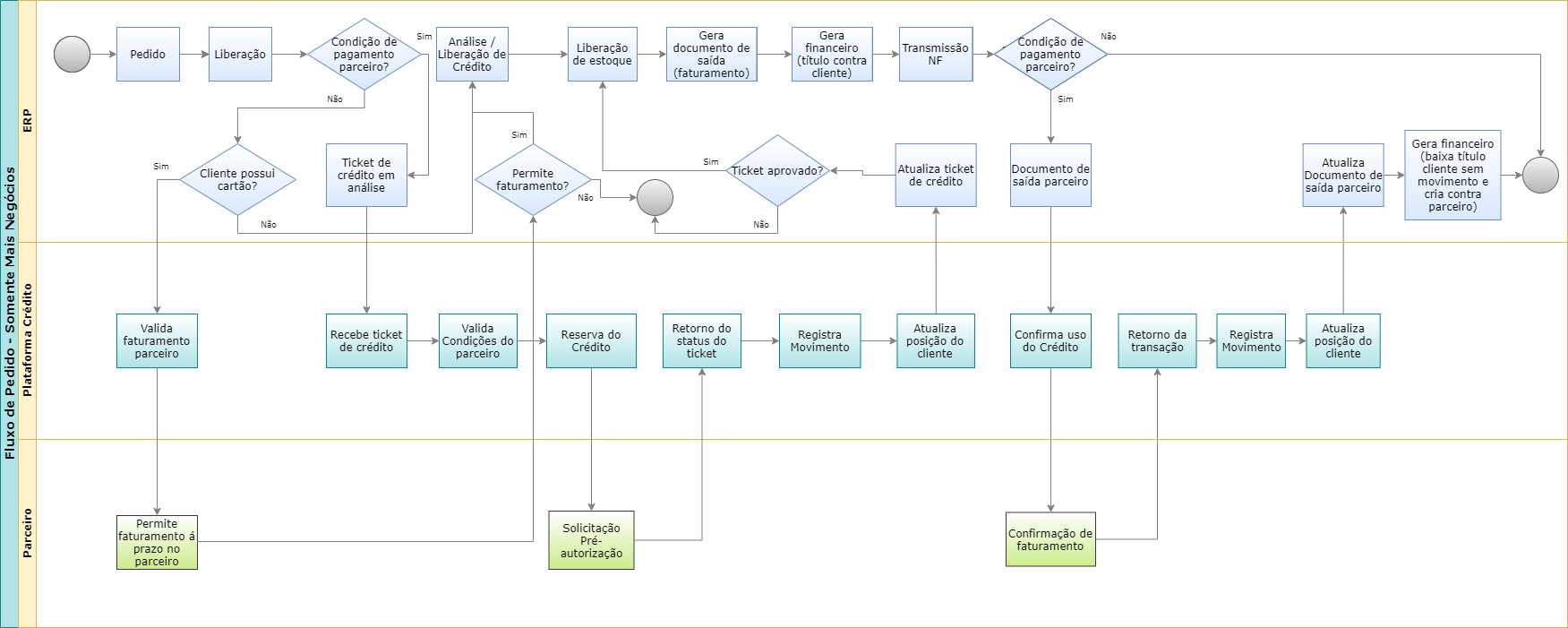

A Plataforma de gestão de risco de crédito oferece duas possibilidades de uso. Possibilidade de utilizar a plataforma como um todo, realizando toda a gestão do crédito, através de regras do motor de crédito (para crédito interno) e integração com o parceiro (para crédito off balance). Outra possibilidade é utilizar a plataforma apenas para gestão do crédito com parceiro (off-balance), onde a gestão do crédito interno permanece dentro do fluxo atual do ERP. Esta configuração é realizada no momento da instalação (Wizard).

Quando a plataforma é utilizada somente para gestão do crédito com parceiro, o fluxo atual do ERP permanece sem alterações. Segue abaixo um exemplo do fluxo utilizando o ERP Protheus: