RICMS/RS - Registro C180

Questão: | Conforme Posto Fiscal do Estado do Rio Grande do Sul, nos casos de entrada de mercadoria proveniente de outra unidade da federação, na situação em que a Empresa remetente não possui inscrição de substituto tributário no Estado, perante esta situação ao longo de 2022 a Receita Estadual irá exigir informação estruturada quanto ao imposto relativo às operações subsequentes ou à diferença entre a alíquota interna e a interestadual quando a mercadoria for destinada ao ativo permanente ou para uso ou consumo, comprovando o recolhimento do ICMS-ST na entrada no Estado do RS que deverá ser apresentado no (Registro C180 - Informações Complementares das Operações de Entrada de Mercadorias Sujeitas à Substituição Tributária ) nos campos 10 e 11. Base legal - RICMS, Livro II, art 1º, § 1º "a" e §3º). Com base no layout do SPED FISCAL os campos são considerados do forma opcional. Com base no Decreto nº 37.699/97 (RICMS), Livro III, Art. 53-A, I a apresentação do registro C180 campo 10 e 11, realmente são obrigatório? |

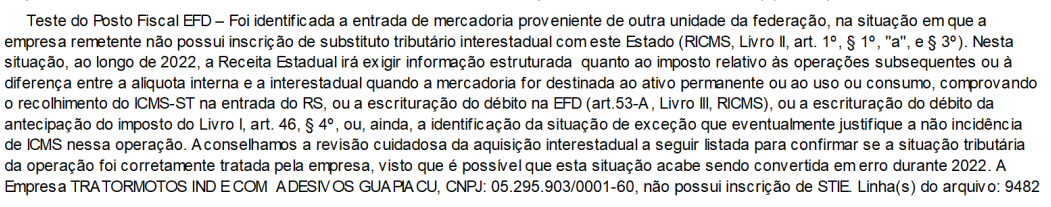

Resposta: | Conforme RICMS/RS e também através da mensagem reportada pela Sefaz do Estado do Rio Grande do Sul, temos como entendimento que deve ser apresentado a exigência da informação na EFD ICMS/IPI, nas operações de entrada de mercadorias destinada ao ativo permanente ou ao uso ou consumo em que deve ser comprovado o recolhimento do ICMS/ST na entrada do RS, quando a mercadoria for proveniente de outra unidade da federação na situação em que a empresa remetente não possui inscrição de substituto tributário interestadual com o Estado do RS, apresentado pela Sefaz quanto ao Registro C180.

Guia Prático da EFD ICMS/IPI - Versão 3.0.8 A obrigatoriedade e a forma de escrituração deste registro serão definidas pela UF de domicílio do contribuinte. O campo “IND_OPER” do registro pai C100 deve ser igual a “0” - Entrada. Este registro não poderá ser informado se houver um registro C181 preenchido.

Art. 1° - Os contribuintes, como tais definidos no Livro I, art. 12, são obrigados, relativamente a cada estabelecimento que mantiverem, a inscrever-se no Cadastro Geral de Contribuintes de Tributos Estaduais (CGC/TE), antes do início de suas atividades, na forma estabelecida em instruções baixadas pela Receita Estadual. § 1º - Também deverão inscrever-se no CGC/TE e observar o disposto neste Título: a) a distribuidora, o importador e o TRR localizados em outra unidade da Federação que destinarem combustíveis derivados de petróleo a este Estado cujo imposto já tenha sido retido anteriormente ou que adquiram álcool etílico anidro combustível e biodiesel - B100 com suspensão do imposto, observado o disposto no Livro III, art. 50; § 3º - O substituto tributário estabelecido em outra unidade da Federação que realizar operações de circulação de mercadorias sujeitas ao regime de substituição tributária destinadas a contribuintes deste Estado poderá solicitar inscrição no CGC/TE, observado o disposto no Livro III, art. 50.

Art. 53-A - Na hipótese de estabelecimento receber de outra unidade da Federação mercadoria relacionada no Apêndice II, Seções II e III, sem substituição tributária, o imposto relativo às operações subseqüentes e à diferença entre a alíquota interna e a interestadual quando a mercadoria for destinada ao ativo permanente ou ao uso ou consumo do destinatário é devido no momento da entrada da mercadoria no território deste Estado, ocasião em que deverá comprovar seu pagamento mediante a apresentação de guia de recolhimento ou comprovante de pagamento auto-atendimento.

Fluxo encaminho pela SEFAZ do Rio Grande do Sul, referente as operações e o Registro C180 |

Chamado/Ticket: | |

| Fonte: | RICMS/RS - LIVRO II - DAS OBRIGAÇÕES ACESSÓRIAS - Art. 1º § 1 Guia Prático da EFD ICMS IPI Versão 3.0.8 Orientação sobre divergência no cálculo do Ajuste ST |