CONTEÚDO

- Versões

- Visão Geral

- Exemplo de utilização

- Tabelas utilizadas

01. VERSÕES

Veja em DT - Isenção do Imposto de Renda para quem ganha até 5.000,00 e redução gradual até 7.350,00 - LEI 15.270/2025

02. VISÃO GERAL

Implementação para o cálculo da folha para atender a Lei nº 15.270, de 26 de novembro de 2025, que altera o cálculo do IRRF sobre salários.

Regras:

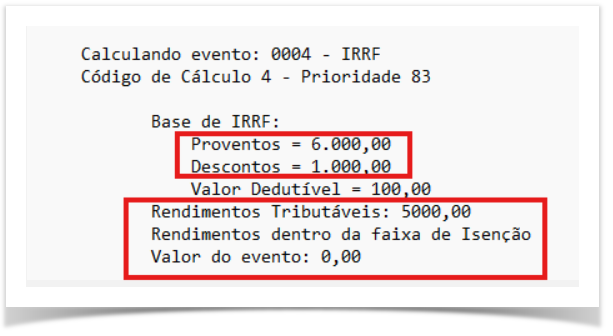

- Para rendimentos tributáveis até R$ 5.000,00 mensais, o IRRF deve resultar em zero.

- Para rendimentos entre R$ 5.000,01 e R$ 7.350,00 mensais, deve ser aplicado o redutor conforme a fórmula legal (redução decrescente linear), até zerar para quem atinge R$ 7.350,00

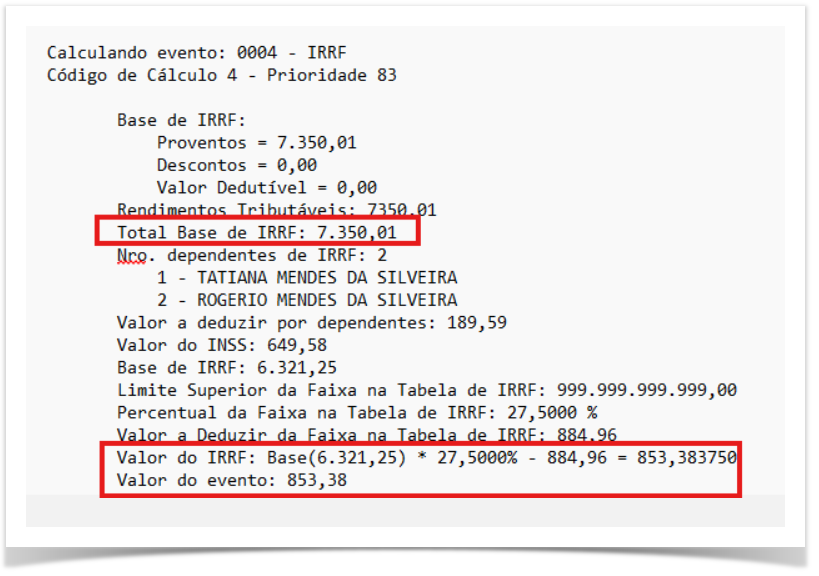

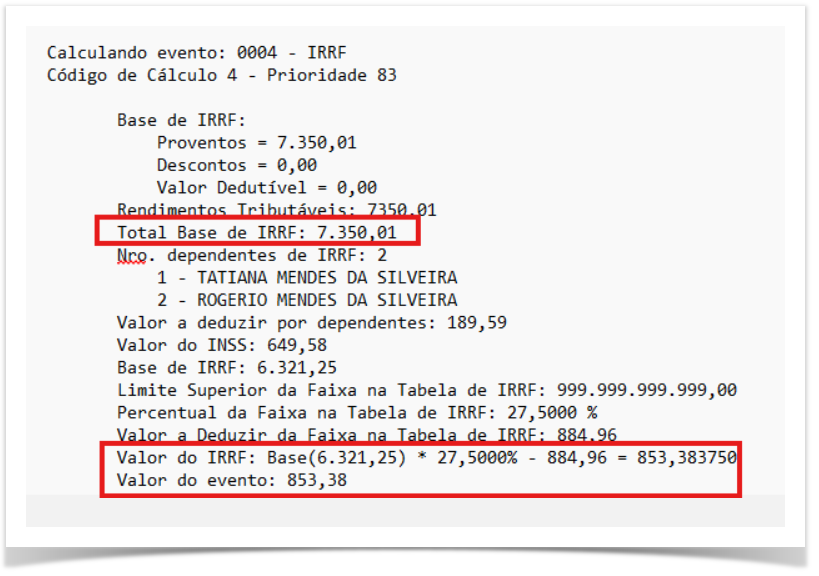

- Para rendimentos superiores a R$ 7.350,00 mensais, o cálculo deve seguir a tabela progressiva normal, sem redução extra.

- A redução não pode exceder o valor do imposto calculado pela tabela progressiva mensal.

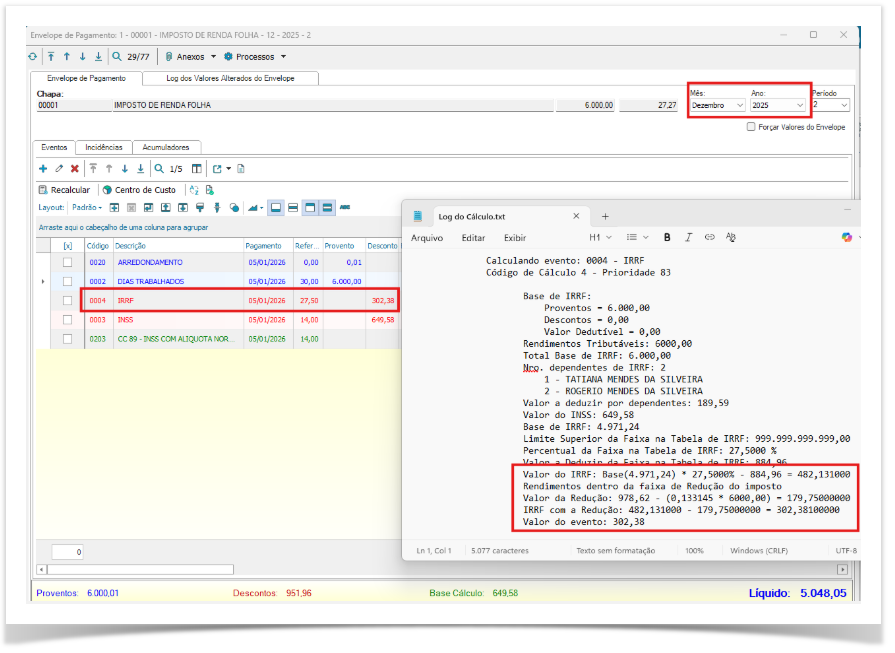

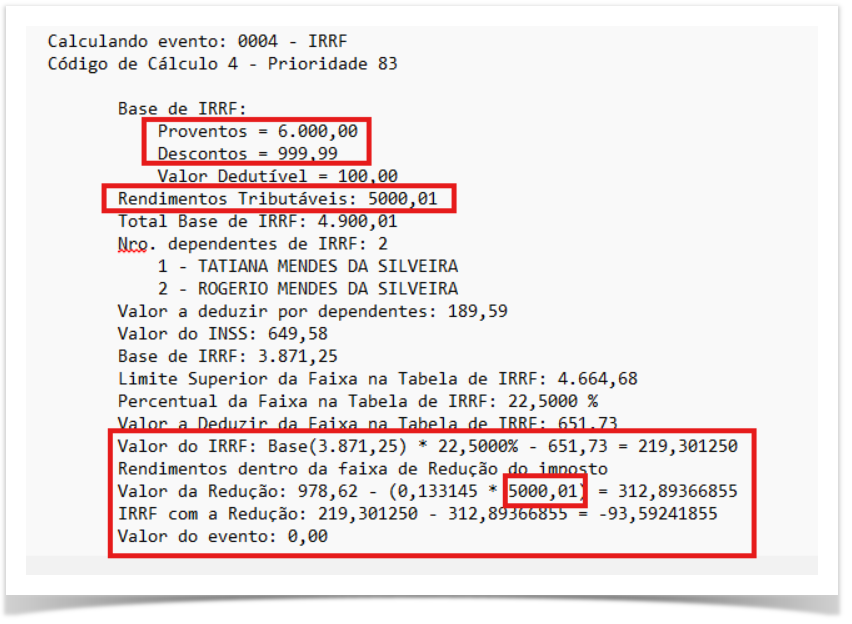

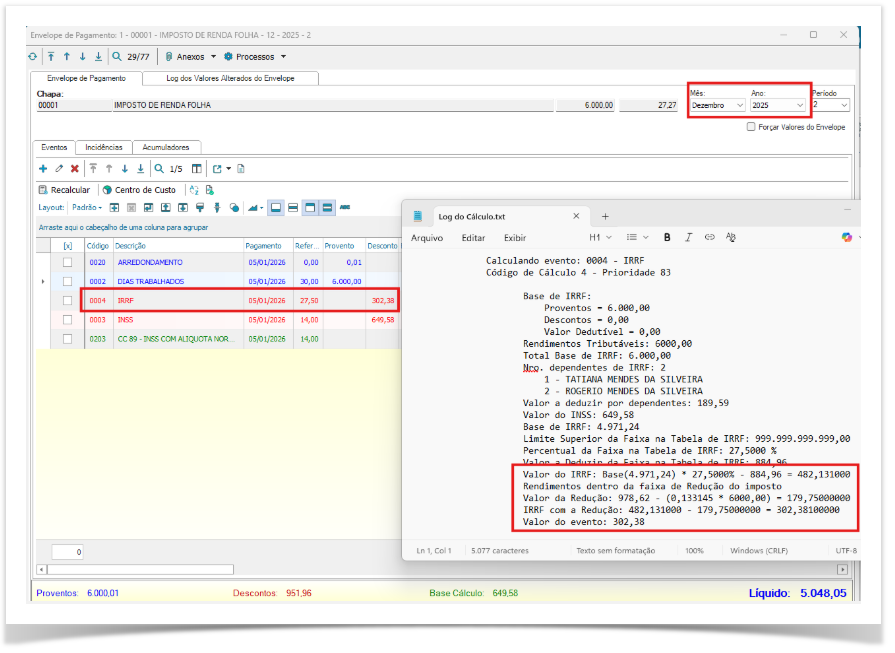

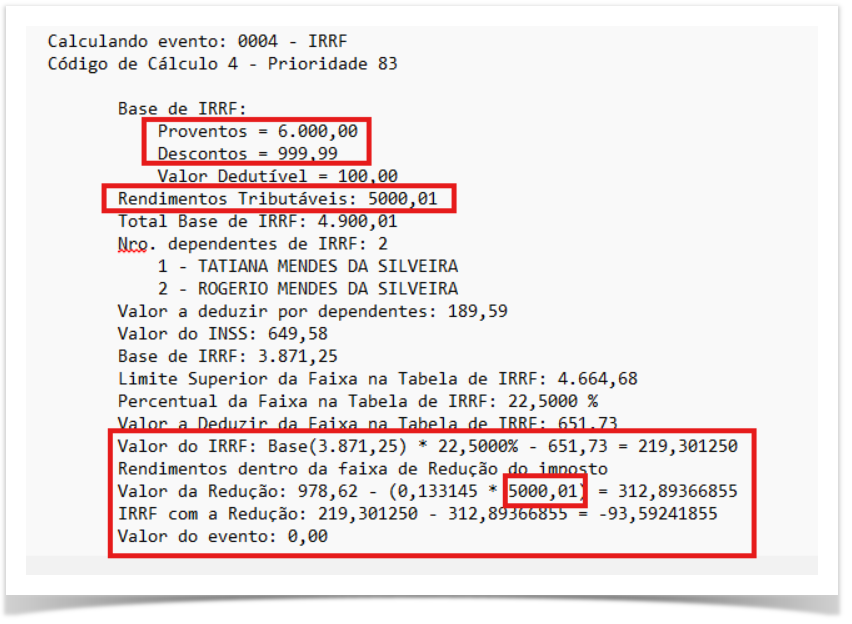

A formula da redução deverá ser aplicada na base de tributação de IRRF sem as deduções legais: 978,62 - (0,133145 x rendimentos tributáveis)

Dessa forma, o procedimento será o seguinte: inicialmente, realiza-se o cálculo do IRRF pela regra padrão, obtendo-se o valor do imposto devido. Em seguida, aplica-se a fórmula de redução prevista na legislação:

Redução = R$ 978,62 - (0,133145 × rendimentos tributáveis sujeitos à incidência mensal)

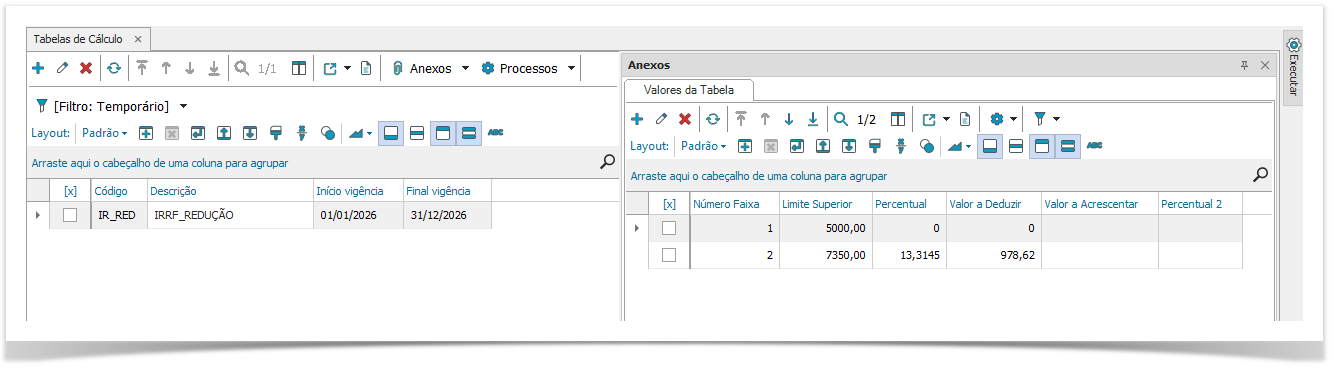

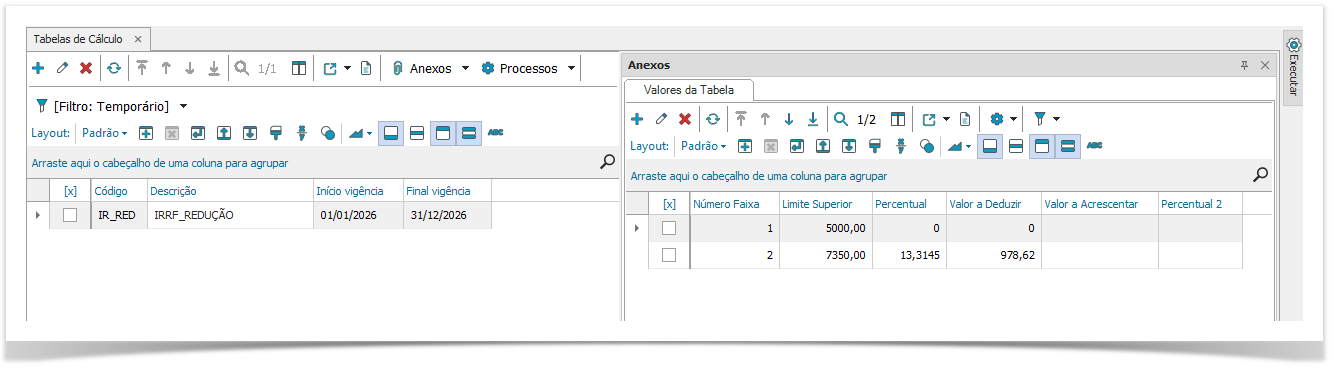

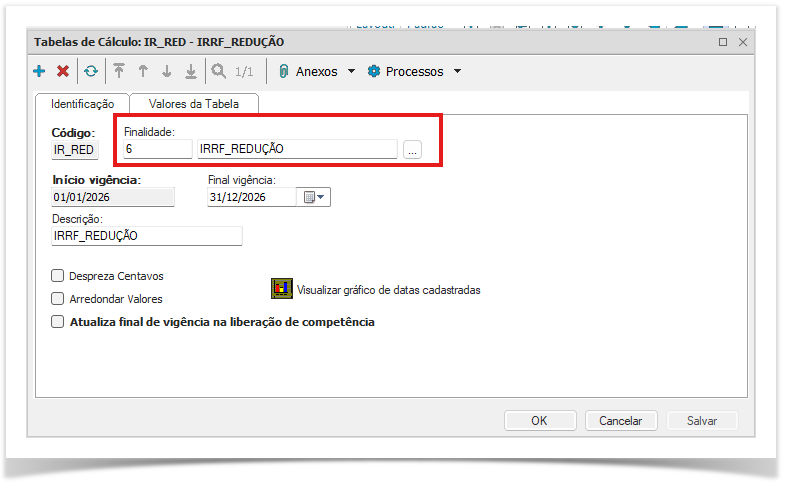

Será necessário criar uma Tabela de Cálculo com a finalidade 6 - IRRF_REDUÇÃO que deverão ser informados os valores para o cálculo da redução, conforme abaixo: - Faixa 1 - Limite Superior = 5000,00 - Percentual = 0 - Valor a Deduzir = 0

- Faixa 2 - Limite Superior = 7350,00 - Percentual = 13,3145 - Valor a Deduzir = 978,62

- Para que a finalidade 6 - IRRF_REDUÇÃO seja incluído na tabela, é necessário executar qualquer processo de cálculo.

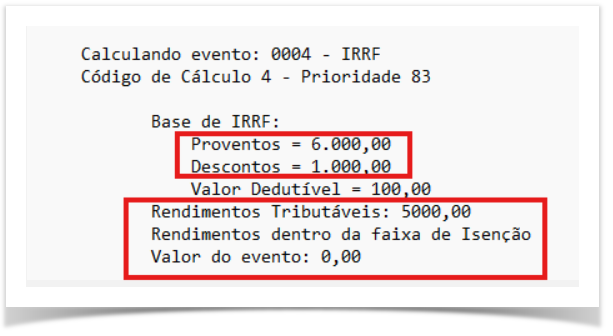

- A base utilizada para o cálculo da redução será a base tributável bruta, antes da aplicação de quaisquer deduções. Para conferir veja o valor localizado no log de cálculo como Rendimentos Tributáveis que equivale a proventos menos descontos, sendo os valores de descontos considerando eventos que estornam IRRF.

- Base para calculo da Redução: Entra os valores que estornam IRRF.

|

|

03. EXEMPLO DE UTILIZAÇÃO

Primeiramente cadastrar a tabela de cálculo:

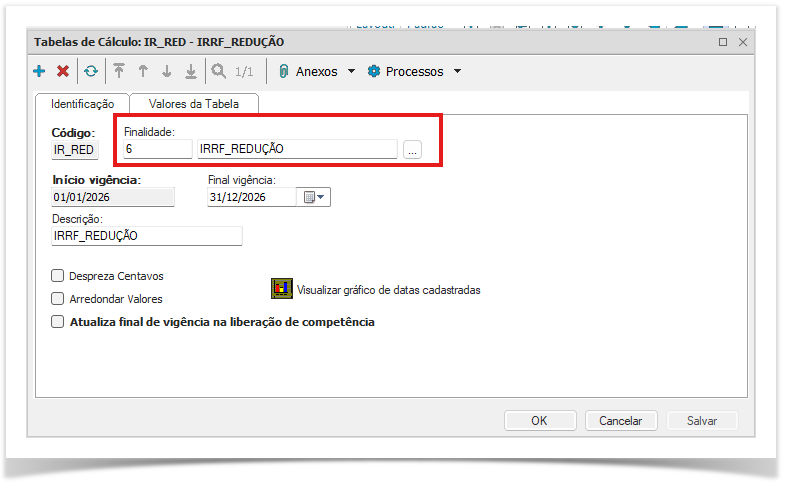

Essa tabela deve ter a finalidade 6 - IRRF_REDUÇÃO

A tabela original de finalidade 2 - IRRF continua existindo, ou seja, não será alterada por essa finalidade 6 - IRRF_REDUÇÃO. A finalidade será apresentada no cadastro após a execução de qualquer recálculo, pode ser até um recálculo de um envelope vazio. Deve apenas acionar o recálculo uma vez. A parametrização da tabela é feita pelo usuário. Veja como é a parametrização seguida pela empresa principalmente sobre arredondamentos para marcar ou não o parâmetro de Arredonda valores. |

Será apresentada a mensagem abaixo caso o pagamento seja no caixa 2026 e a tabela de finalidade 6 - IRRF_REDUÇÃO não exista na base:

|

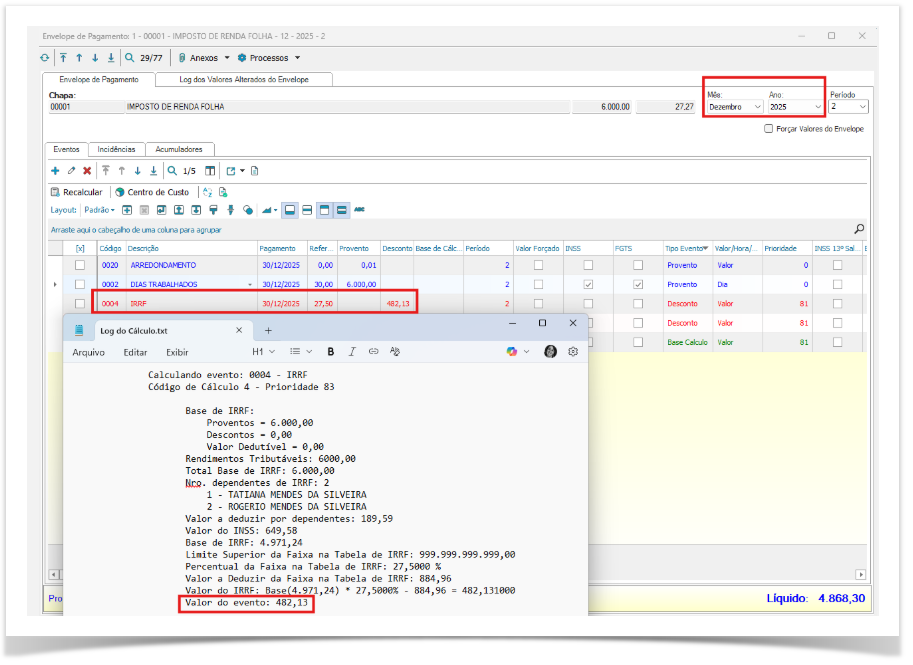

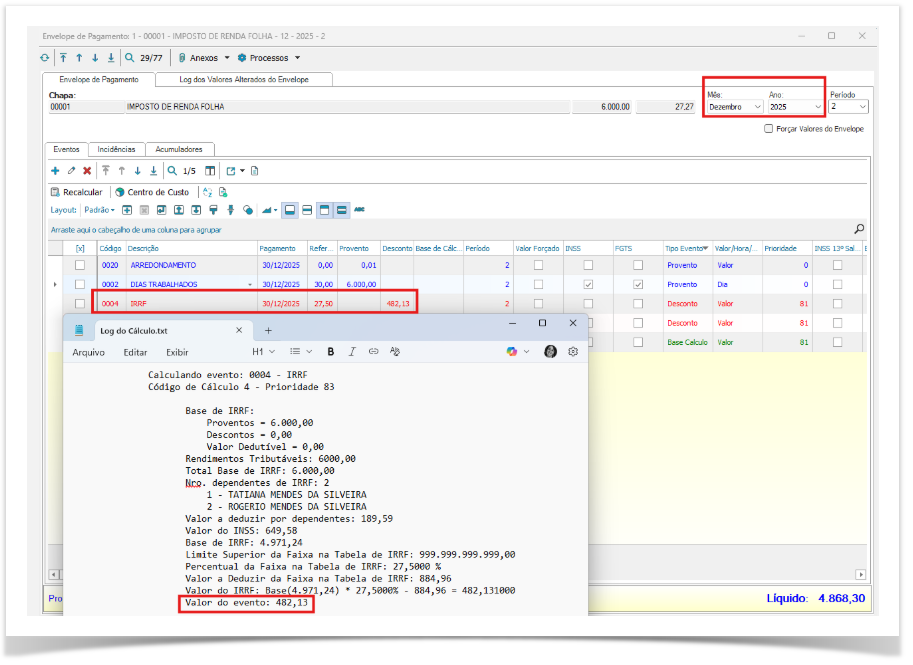

Dados fictícios Cálculo considerando o pagamento da folha em 30/12/2025 - ainda sem o desconto do valor redutor

Cálculo considerando o pagamento da folha em 05/01/2026 - com o desconto do valor redutor

Abaixo alguns cálculos com os limites de aplicação do redutor

|

04. TABELAS UTILIZADAS