Como Funciona

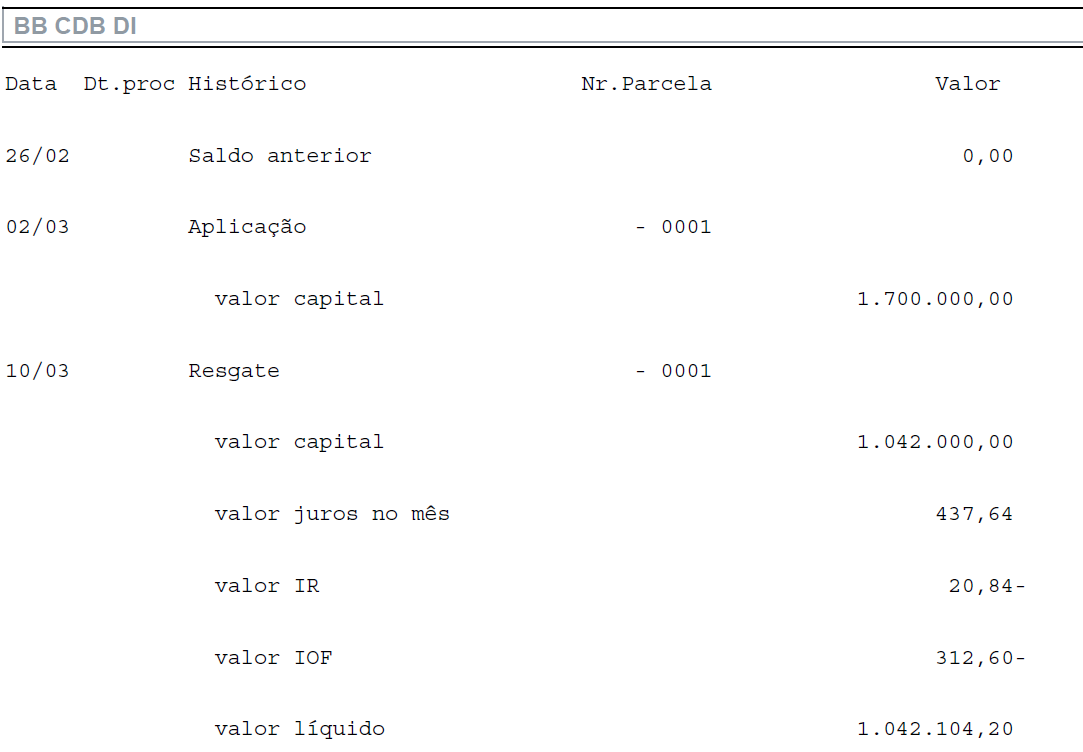

Quando uma nova aplicação financeira é definida no TOTVS Gestão Financeira, estamos na prática definindo uma "conta de investimento", que poderia ser entendida como uma conta/caixa muito especializada. Esta estrutura de dados dispõe de recursos para lidar com cotas, assim como as valorizações destas cotas no tempo (cotações). Dispõe de regras de negócio otimizadas para os cálculos dos impostos (IR e IOF) no contexto de cada uma das aplicações financeiras suportadas (Fundos DI, CDB e Poupança). Diferente de uma estrutura baseada em conta/caixa e extratos, o módulo de aplicação financeira dispõe de dados em tabelas especiais (ex: FAPLFIN), que podem ser usadas para elaboração de relatórios específicos. Neste contexto, ocorrem efeitos em extratos na respectiva "conta corrente", na forma de extratos, para as operações de aplicação (Saque na conta corrente), e resgate (Depósito na conta corrente).

Tipos de Aplicação Financeira

Roteiro para avaliação de Aplicações Financeiras

Equivalência com estrutura de conta/caixa e extratos

Caso a aplicação financeira não se enquadre nas suportadas pelo TOTVS Gestão Financeira, o efeito de uma aplicação financeira pode ser recriada usando-se apenas uma conta/caixa e o registro das movimentações na forma de extratos. Neste contexto não há nenhuma regra de negócio otimizada para o cálculo dos impostos, mas as operações nos extratos podem ser feitas da seguinte forma: uma aplicação pode ser representado como um extrato de tipo "Depósito Transferência" tendo como origem uma outra conta/caixa que represente uma "Conta/Corrente", um resgate pode ser representado como um extrato de tipo "Saque Transferência" tendo como destino uma outra conta/caixa que represente uma "Conta/Corrente", os impostos (IR e IOF) pode ser representado como um extrato do tipo "Saque Manual", e o rendimento pode ser representado como um "Depósito Manual".

Veja Também

- Cadastro da Aplicação Financeira

- Inclusão de Nova Aplicação

- Ajuste Positivo e Ajuste Negativo

- Resgate

- Estorno Contábil

- Contabilização das Provisões de IOF e IR

- Movimentos da Aplicação Financeira

- Imposto de Renda sobre Fundo de Investimentos

- Forma de Cálculo dos Valores da Aplicação Financeira

- Integração Contábil

- Simulador da Aplicação Financeira

- Fórmulas da Aplicação Financeira

- IOF - Imposto sobre Operações Financeiras

- Encerramento do Período

- Método de Calculo de Fundos de Renda Fixa